Токенизация акций и товаров на платформе LAToken

Криптовалюты остаются одной из самых волатильных инвестиций. Новости об ужесточении регулирования в отдельных странах могут заставить рынки надолго уйти в красную зону, поэтому неудивительно, что многие инвесторы старой закалки до сих пор считают их слишком рискованными. Появление криптовалют или токенов, обеспеченных реальными активами, позволяет сократить риски, сочетая преимущества криптовалют – низкие транзакционные издержки, безопасность и прозрачность — с консервативной привлекательностью вложений в реальные активы.

Сегодня уже существуют токены, ценность которых обеспечена привязкой к реальным активам: например, Tether, привязанный к доллару, Digix, обеспеченный драгоценными металлам, или токены, обеспеченные акциям крупных компаний, торгуемые на платформе LAToken. Капитализация рынка этих токенов, обеспеченных реальными активами, может превысить $4 триллиона к 2025 году.

Пугающая волатильность

Инвестирование в криптовалюты – занятие не для слабонервных: сегодня это одни из самых волатильных активов на рынке. Достигнув исторических максимумов, их цены могут пойти вниз на несколько десятков процентов в течение нескольких дней или даже часов. За примерами не нужно далеко идти: за последнюю неделю курс биткоина сначала упал на 20% почти сразу после рекордного роста до $5000 тысяч, затем отыграл часть потерь, и сейчас торгуется на уровне $4300.

Несмотря на то, что биткоин остается наиболее ликвидной и устойчивой криптовалютой, его недельная волатильность иногда достигает 60% в годовом выражении. Другие криптовалюты показывают еще более сильные колебания, и это, безусловно, отталкивает множество инвесторов с рынка.

Ужесточение регулирования

На этот раз падение криптовалют происходило на фоне новостей о том, что Китай запретил проводить ICO, заявив, что распространение токенов и их нерегулируемое использование недопустимо. В опубликованном НБК заявлении ни разу не упоминались основные криптовалюты, но их курсы почти сразу рухнули. Эфир, который считается одним из главных «бенефициаров» проведения ICO, за два дня потерял более 25% стоимости. Курс биткоина упал на 20%, что тоже неудивительно: на Китай приходится почти половина всех транзакций, сделанных в сети за последний год.

Ужесточение регулирования в Китае стало одним из самых серьезных препятствий для растущего рынка ICO, несмотря на то, что он может оказаться временным. Но это не первый случай, когда регуляторы заставляли рынки перекраситься в красный цвет. В конце июля американская SEC официально заявила, что, возможно, начнет регулировать рынок криптовалют, и предупредила, что большинство токенов будут считаться ценными бумагами. Канада и Сингапур быстро последовали примеру США. Заявления о том, что рынок нужно регулировать, неоднократно делали и Банк России, и Минфин.

Очевидно, что регулирующие органы пытаются уберечь инвесторов от вложений в ненадежные проекты. Но не остановят ли регуляторы развитие рождающейся криптоэкономики?

Слишком привлекательная доходность

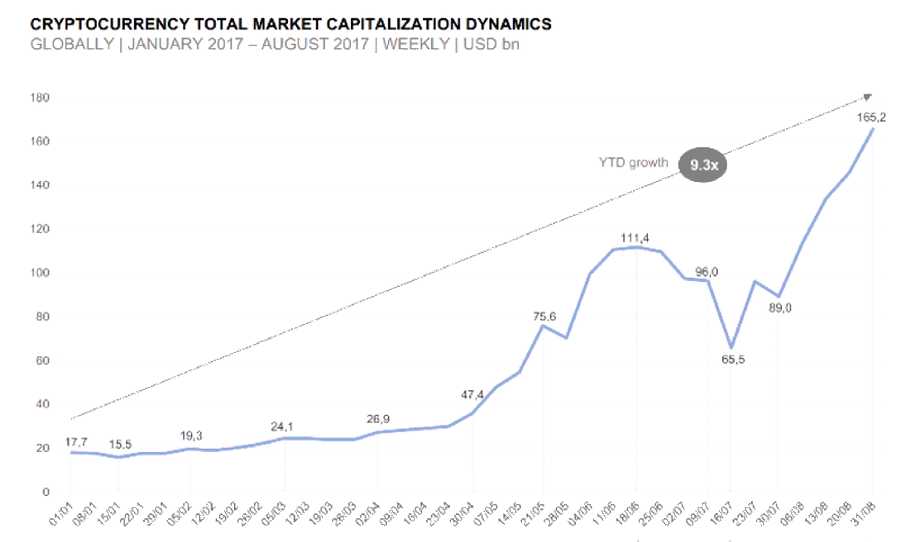

Хотя волатильность и ужесточение регулирования несколько обесукураживают инвесторов, доходность криптовалют остается более чем привлекательной, чтобы рынок за год вырос почти в 10 раз. В мире сейчас не существует другого класса активов, который мог бы предложить сравнимую доходность. Все аргументы о волатильности криптовалют обычно разбиваются о простой факт: биткоин в начале года стоил всего $970, а эфир — около $8.

Очевидно, что историческая доходность не отражает будущих прибылей, но по подсчетам некоторых аналитиков общая капитализация криптовалют к 2025 году превысит $5 триллионов, а крипто-кошельки будут уже у 5% всего мирового населения. И это довольно консервативная оценка по сравнению с некоторыми рыночными прогнозами. Генеральный директор Blockchain Питер Смит и первый инвестор Snapchat Джереми Лью, например, считают, что рыночная капитализация одного только биткоина может превысить $10 триллионов к 2025 году.

С такими перспективами немногие инвесторы готовы выводить свои средства, вложенные в криптовалюту, в фиат. Тем привлекательнее оказываются инструменты, которые сочетают в себе преимущества криптовалют – безопасность, прозрачность, надежность, с достоинствами реальных активов – токены, обеспеченные реальными активами.

Токены реальных активов

Токены, обеспеченные реальными активами, например, акциями, драгоценными металлами, недвижимостью или произведениями искусства, чем-то напоминают долговые расписки, обеспеченные золотом, которые были распространены несколько веков назад. Тогда владельцы золота могли оставить свои слитки у ювелиров, получив долговую расписку «I Owe You» («Я вам должен»). Эти расписки можно было передавать от другим людям, и тот, у кого она оказывалась, мог в любой момент вернуться к ювелиру и получить физическое золото.

Точно так же обеспеченные реальными активами токены по сути дают держателю право на долю в активе, которое может передаваться из рук в руки. Только на этот раз вместо бумаги используется самая надежная на сегодняшний день технология записи данных – блокчейн, который к тому же позволяет в тысячи раз сократить транзакционные издержки и увеличить надежность, безопасность и прозрачность транзакций. При этом волатильность токенов реальных активов по определению меньше, чем у остальных криптовалют, они менее рискованны, и, вероятно, будут поддерживаться регуляторами, как инвестиции, имеющие под собой ценное обеспечение.

Сегодня уже существуют токены, привязанные к фиатным валютам, драгоценным металлам, сырьевым товарам. «До сегодняшнего трудно было даже представить насколько впечатляющие технологии, которые бы позволили соединить все преимущества криптовалют с достоинствами реальных активов», — говорит Ричард Элиотт, генеральный директор новозеландской золотодобывающей компании MyGold. В начале августа MyGold заключил партнерское соглашение с блокчейн-платформой LAToken, которое позволило им запустить торги токенами, обеспеченными золотом.

Рынок криптовалют, обеспеченных реальными активами, будет расти двузначными темпами, достигнув $4 миллиардов к 2025 году. Это сделает платформы, которые занимаются токенизацией реальных активов, одними из лидеров крипторынка. Именно они позволят инвесторам максимально диверсифицировать свои портфели с помощью активов, не конвертируя вложения в криптовалюты в фиат.

Первая такая платформа – LAToken – уже работает: на ней торгуются токенизированные акции Apple, Facebook, Tesla и других крупных компаний, а также золото, нефть и недвижимость. В течение нескольких недель LAToken добавит новые классы активов, предоставив инвесторам еще больший выбор. Для развития платформы компания запустила ICO, которое началось 5 сентября и продлится неделю.